Многие эксперты убеждены, что мир стоит на пороге глобального кризиса, приближение которого ускоряет торговая война США и Китая, постепенно охватывающая другие страны.

В противостоящих друг другу экспортоориентированных экономиках заметно возрастает роль центральных банков. Так, стимулирующая денежно-кредитная политика регуляторов, зачастую предполагающая так называемое количественное смягчение, оживляет не только деловую активность, но и положительно влияет на национальный экспорт из-за девальвации.

Однако увлечение центробанков мягкой монетарной политикой может усугубить торговые войны и усилить глобальную тенденцию к возведению протекционистских барьеров, негативно сказывающихся на международной торговле. Это в свою очередь вызовет падение фондовых индексов, снижение рентабельности инвестиций в традиционные активы, а также спад развития всей мировой экономики.

В данном материале журнал ForkLog расскажет о снижающейся эффективности традиционных инструментов монетарной политики и рисках количественного смягчения, влиянии центробанков на ход торговых войн, а также о том, почему биткоин может стать хеджирующим инструментом в условиях грядущего экономического кризиса.

Какова роль центробанков в финансовых кризисах?

Центральные банки — регуляторы, оказывающие существенное влияние на денежно-кредитную сферу, курс национальной валюты, уровень инфляции, деловую активность и состояние экономики в целом.

Используя классические инструменты монетарной политики, центробанки (ЦБ) периодически меняют величину ключевой ставки, нормы обязательных резервов, осуществляют валютные интервенции и операции на открытом рынке.

Все эти инструменты относительно неплохо срабатывали в прошлые десятилетия, когда даже для экономически развитых стран был характерен достаточно высокий по нынешним меркам уровень инфляции. Однако со временем темпы экономического роста развитых стран стали замедляться, равно как и темпы инфляции, а традиционные монетарные рецепты начали терять эффективность. Например, снижение ключевой ставки ФРС даже до рекордно низких значений все меньше оживляло деловую активность в США.

Для решения этой проблемы в конце 80-годов прошлого века был впервые задействован совершенно нетрадиционный инструмент монетарной политики под названием «Количественное смягчение» (Quantitative easing, QE). Суть его заключается в том, что центробанк, который покупает или берет в обеспечение у банков и других частных компаний различные активы, служит источником ликвидности для финансовой системы и стимулирует национальную экономику.

В США такая политика активно проводилась после мирового финансового кризиса, с сентября 2012 по октябрь 2014 года. По мнению экспертов МВФ, в краткосрочном периоде QE способствовала снижению системных рисков, повышению доверия к финансовым институтам и смягчила последствия рецессии.

Однако в средне- и долгосрочной перспективе такой подход влечет за собой серьезные риски. Например, QE может привести к существенной инфляции, а в контексте глобальной экономики — к финансовым пузырям. Кроме того, увеличение монетарной массы ведет к девальвации местной валюты по отношению к другим денежным единицам, что стимулирует национальный экспорт.

Стоит подчеркнуть, что в современных условиях такой подход сопряжен со значительными рисками, учитывая торговую войну Китая и США. Началось противостояние между странами-гигантами вскоре после заявления Трампа, что девальвируя юань для повышения конкурентоспособности экспорта, КНР «насилует» США.

С течением временем торговое противостояние лишь нарастает, нивелируя преимущества свободного рынка, распространяясь на другие страны и приближая глобальный кризис. Так, недавно американский президент объявил о введении пошлин в размере 5% на все товары, ввозимые из Мексики. По мнению Дональда Трампа, такая мера поможет остановить поток нелегальных мигрантов.

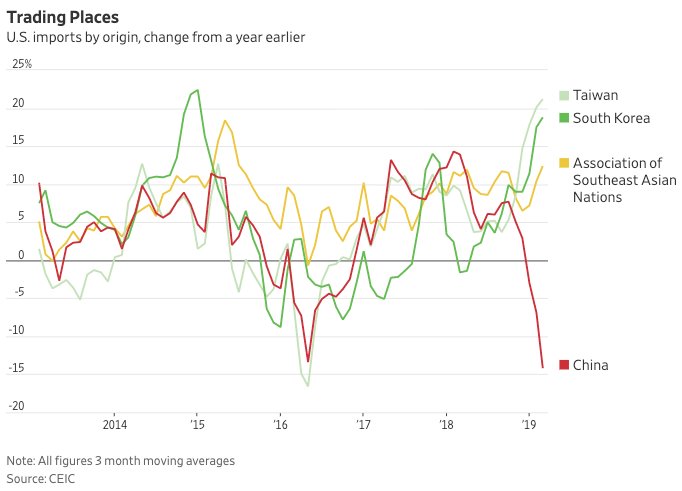

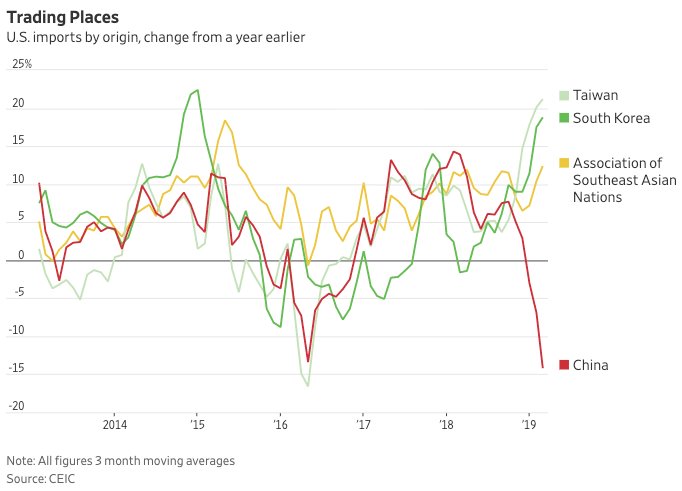

На графике ниже проиллюстрированы последствия усиливающегося противостояния США и Китая:

Динамика импорта США из азиатских стран.

Как можно убедиться, объем импорта из Китая существенно упал. Это не может не сказаться на мировой торговле в целом, учитывая объем промышленного производства Поднебесной, товарооборот с США и степень участия КНР в международной кооперации и специализации.

Впрочем, на противостояние двух гигантов уже отреагировали глобальные фондовые рынки — в мае их капитализация упала на $5 трлн:

Источник: ZeroHedge

Анатомия финансового кризиса

Рассмотрим детально, что такое финансовый кризис, как он проявляется, почему он больше всего ударяет по развивающимся странам и как центральные банки пытаются смягчить его последствия.

Финансовый кризис (ФК) системно охватывает рынки и институты финансового сектора, денежное обращение и кредит, международные, государственные, муниципальные и корпоративные финансы.

На макроуровне кризис оказывает средне- и долгосрочное негативное воздействие на экономическую активность в стране и на динамику благосостояния населения. В финансовом секторе он проявляется в:

В международных финансах ФК находит выражение в:

В контексте денежного обращения ФК часто выражается в виде ускорения темпов инфляции, а в области государственных финансов — в резком падении величины международных резервов и государственных стабилизационных фондов, снижении налоговых поступлений и дефиците бюджета, урезании государственных расходов и росте внутреннего госдолга.

В условиях глобального финансового кризиса наиболее уязвимыми оказываются развивающиеся экономики. Последние в сравнении с развитыми странами слабее, лишены значительного запаса финансовой прочности, внешне зависимы и пронизаны различными деформациями.

В развивающихся странах, как правило, высоки социальные и политические риски. При этом финансовые системы разбалансированы и для них характерны:

Как следствие — слабо развитые страны наиболее подвержены рыночным шокам, уязвимы к так называемым «финансовым инфекциям» (передаче экономических потрясений из одной страны в другую и согласованном падении рынков). Также для таких экономических систем характерны значительные масштабы бегства капитала.

Финансовые кризисы вызываются:

— внутренними причинами: национальные экономические циклы, которые вторичны по отношению к глобальным, сверхконцентрация отдельных рисков, политическая нестабильность;

— внешними воздействиями: циклы мировой экономики, финансовые инфекции, ведущие к девальвации и валютному кризису, спекулятивные атаки и т. д.).

Системные риски, возникая в одном звене рынка (частные кризисы), распространяются затем на другие его звенья, в некоторых случаях вызывая коллапс всей финансово-кредитной системы страны. К числу частных кризисов относятся:

— долговые;

— фондовые;

— банковские и валютные.

Любой из этих кризисов может возникнуть на фоне относительно благополучного состояния других сегментов финансовой и денежно-кредитной сфер и послужить своего рода спусковым механизмом, переводящим негативные локальные явления в масштабный финансовый кризис.

Кроме того, во время кризиса многие экономики склонны как бы замыкаться на себе. Например, если кризис приходит извне, усиливаются протекционистские меры и противодействие бегству капитала. Глобализация будто сжимается.

Многие страны применяют кейнсианские меры по стимулированию внутреннего спроса и увеличению инвестиций. Делается это фискальными методами (государственные инвестиции, налоговые стимулы, различные меры, направленные на преодоление безработицы), а также через центральный банк (количественное смягчение, рефинансирование кредитных учреждений, снижение процента и обязательных резервов).

В экспортноориентированных экономиках девальвируется национальная валюта, чтобы стимулировать импортозамещение и экспорт, улучшить торговый баланс.

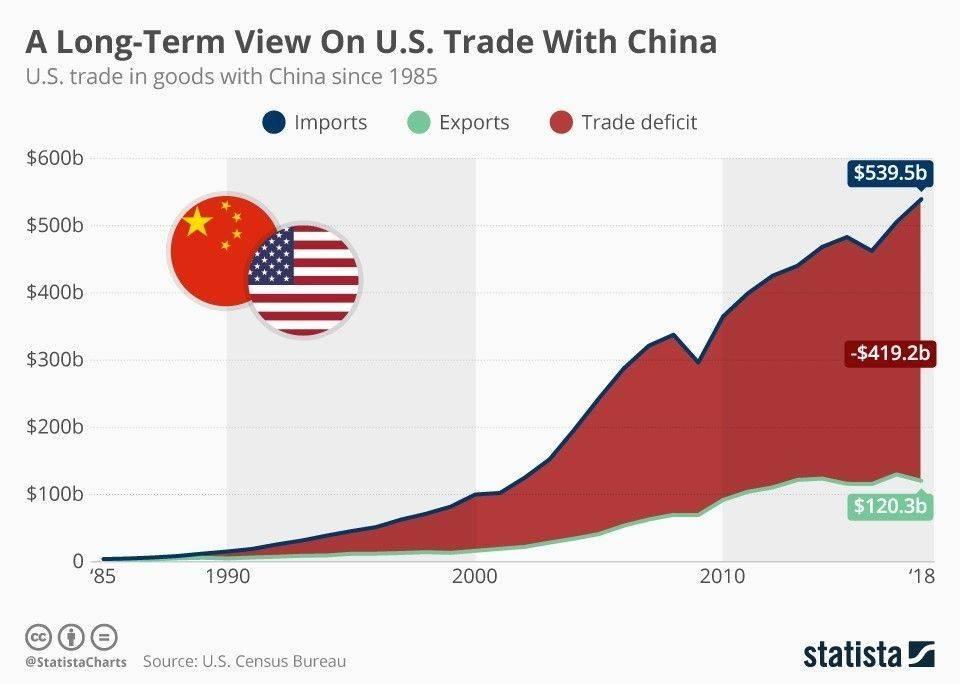

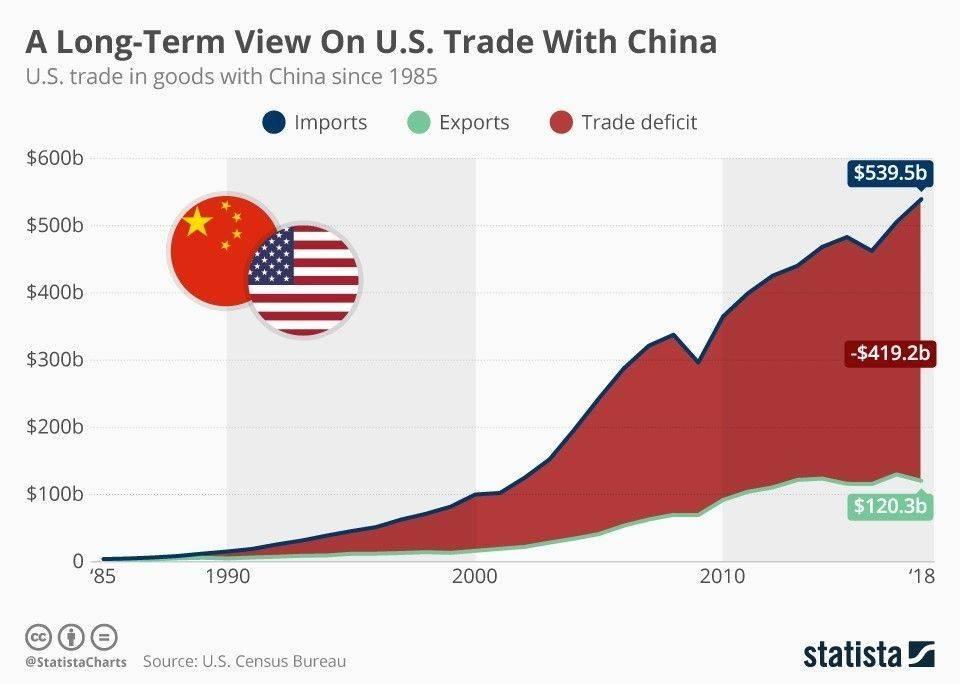

На изображении ниже видно, насколько импорт из Китая в США превышает экспорт:

Торговый дефицит США стремительно растет с 1990 года.

Как сообщает Bloomberg, у многих инвесторов и видных экспертов нет сомнений, что ФРС в ближайшие месяцы снизит процентную ставку, чтобы сделать экспорт конкурентоспособнее, а импорт — более дорогим, для снижения торгового дефицита.

Таким образом, в условиях торговых войн и финансового кризиса на монетарные регуляторы возлагается значительная роль. Рассмотрим теперь, почему центробанки во многом ответственны за колоссальные диспропорции в мировой экономике, делающие кризисы более глубокими, а их последствия — всеохватывающими и поистине катастрофичными.

Глобальная экономика и монетарная алхимия

В статье Майкла Пенто «Краткая история финансовой энтропии» говорится, что с крахом Бреттон-Вудской системы доллар США окончательно освободился от привязки к золоту. Как результат, мировая валютная система избавилась от любых ограничений роста монетарной базы.

После 1971 года открылись новые возможности для стремительного роста финансовых рынков и сложных производных инструментов. Помимо плавающих курсов, этому процессу способствовал научно-технический прогресс и, в частности, рост мощностей вычислительных машин, значительно увеличивших масштабы финансовых операций и скорость проведения последних.

В первой половине 1987 года фондовые рынки стремительно росли. Однако после того, как федеральное правительство США объявило о большем, чем ожидалось, дефиците торгового баланса, случилось падение курса доллара и стремительный обвал рынков, прозванный черным понедельником. Благодаря глобализации и системном характере рисков вскоре в свободном падении оказались фондовые рынки Азии, а также Австралии, Канады и Великобритании.

Новоназначенный глава ФРС Алан Гринспен принял инновационные в свое время меры, благодаря которым центробанк послужил источником ликвидности для фондового рынка и финансовой системы в целом.

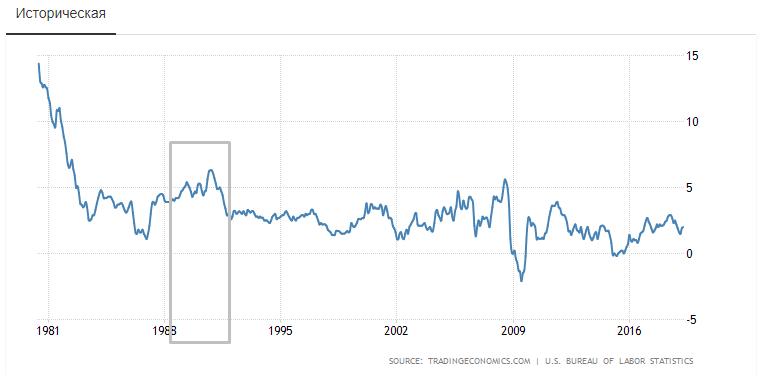

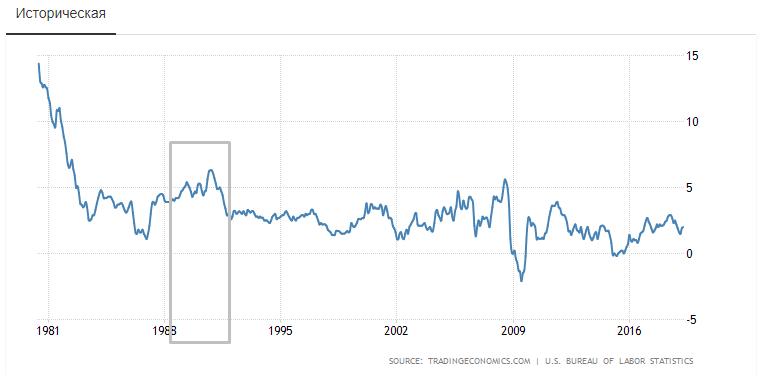

На графике ниже динамика инфляции в США с 1980 года:

Как можно заметить, в конце восьмидесятых уровень инфляции в США существенно вырос, что, скорее всего, тесно связано с предпринятым ФРС количественным смягчением. Данные: tradingeconomics

В конце 1990-х разразился Азиатский финансовый кризис. Его подоплекой стал чрезвычайно быстрый рост экономик «азиатских тигров», способствовавший массивному притоку инвестиций, росту государственного и корпоративного долга, буму на рынке недвижимости. Кроме того, перегрев экономик значительно усугублялся безудержным ростом кредитования, ставшим причиной накопления плохих долгов.

Одной из главных причин кризиса в Азии стала мягкая политика центробанков и увлечение внешними заимствованиями, вылившимися в падение курсов национальных валют, фондовых индексов, рост инфляции и объема корпоративного долга, волну громких банкротств.

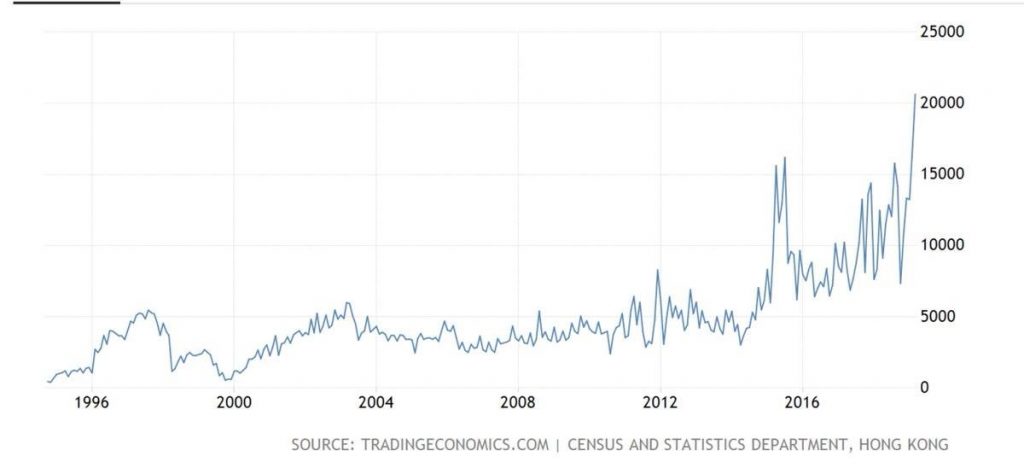

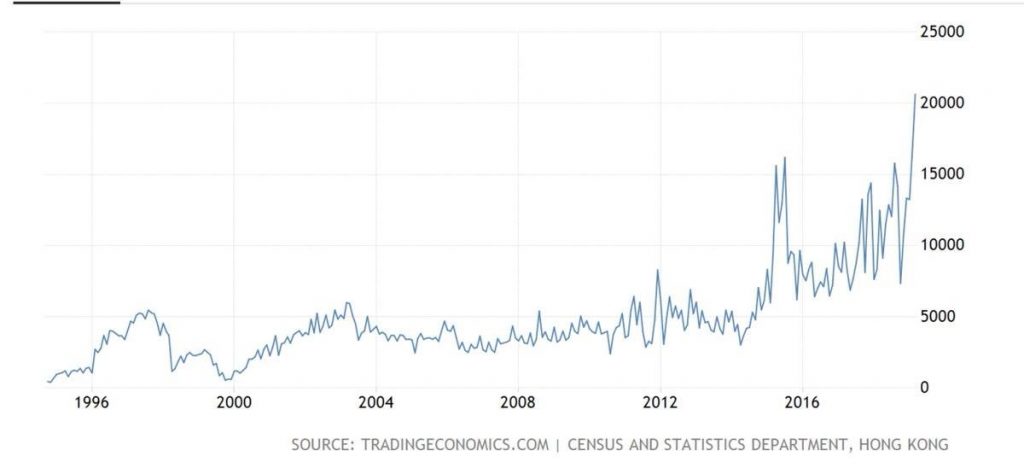

Количество банкротств в Гонконге стремительно растет в течение последних нескольких лет. Более того, резкий скачок этого показателя произошел весной 2019 года, что может говорить об ускорении кризисных процессов. Данные: tradingeconomics.

Финансовая инфекция из Азии быстро распространилась на многие страны мира. В частности, падение цен на сырьевые товары и отток капитала способствовал возникновению российского кризиса 1998 года. Последним отголоском «азиатского заражения» принято считать аргентинский дефолт 2001 года.

Санкционированная американскими властями печать денег к 2000 году взрастила пузырь NASDAQ, после схлопывания которого акции технологических компаний к осени 2002 года потеряли 78% от своей стоимости. На пике этого пузыря общая рыночная капитализация акций в процентах от ВВП страны уже была далеко не 66%, а 148% ВВП.

После краха пузыря доткомов ФРС снизила процентные ставки до 1%. Столь низкий уровень удерживался один год — с июня 2003 по июнь 2004 года. Это привело к перегреву рынка недвижимости и впоследствии — к мировому финансовому кризису 2007-2008 годов.

Реакция ФРС на худший кризис со времен Великой депрессии состояла в снижении процентных ставов с 5,25% в 2007 до почти 0% к концу 2008 года. Также регулятор произвел количественное смягчение, приобретя у банков активы на $3,7 трлн и создав очередной пузырь.

По словам Майкла Пенто, значительная часть ответственности за возникновение пузырей на рынках и чрезвычайно глубоких кризисах лежит именно центробанках, увлекающихся стимулирующей монетарной политикой:

Эксперт считает, что беспрецедентный рост долгов домохозяйств и чрезмерно раздутый фондовый рынок делают экономику чрезвычайно уязвимой.

В противостоящих друг другу экспортоориентированных экономиках заметно возрастает роль центральных банков. Так, стимулирующая денежно-кредитная политика регуляторов, зачастую предполагающая так называемое количественное смягчение, оживляет не только деловую активность, но и положительно влияет на национальный экспорт из-за девальвации.

Однако увлечение центробанков мягкой монетарной политикой может усугубить торговые войны и усилить глобальную тенденцию к возведению протекционистских барьеров, негативно сказывающихся на международной торговле. Это в свою очередь вызовет падение фондовых индексов, снижение рентабельности инвестиций в традиционные активы, а также спад развития всей мировой экономики.

В данном материале журнал ForkLog расскажет о снижающейся эффективности традиционных инструментов монетарной политики и рисках количественного смягчения, влиянии центробанков на ход торговых войн, а также о том, почему биткоин может стать хеджирующим инструментом в условиях грядущего экономического кризиса.

Какова роль центробанков в финансовых кризисах?

Центральные банки — регуляторы, оказывающие существенное влияние на денежно-кредитную сферу, курс национальной валюты, уровень инфляции, деловую активность и состояние экономики в целом.

Используя классические инструменты монетарной политики, центробанки (ЦБ) периодически меняют величину ключевой ставки, нормы обязательных резервов, осуществляют валютные интервенции и операции на открытом рынке.

Все эти инструменты относительно неплохо срабатывали в прошлые десятилетия, когда даже для экономически развитых стран был характерен достаточно высокий по нынешним меркам уровень инфляции. Однако со временем темпы экономического роста развитых стран стали замедляться, равно как и темпы инфляции, а традиционные монетарные рецепты начали терять эффективность. Например, снижение ключевой ставки ФРС даже до рекордно низких значений все меньше оживляло деловую активность в США.

Для решения этой проблемы в конце 80-годов прошлого века был впервые задействован совершенно нетрадиционный инструмент монетарной политики под названием «Количественное смягчение» (Quantitative easing, QE). Суть его заключается в том, что центробанк, который покупает или берет в обеспечение у банков и других частных компаний различные активы, служит источником ликвидности для финансовой системы и стимулирует национальную экономику.

В США такая политика активно проводилась после мирового финансового кризиса, с сентября 2012 по октябрь 2014 года. По мнению экспертов МВФ, в краткосрочном периоде QE способствовала снижению системных рисков, повышению доверия к финансовым институтам и смягчила последствия рецессии.

Однако в средне- и долгосрочной перспективе такой подход влечет за собой серьезные риски. Например, QE может привести к существенной инфляции, а в контексте глобальной экономики — к финансовым пузырям. Кроме того, увеличение монетарной массы ведет к девальвации местной валюты по отношению к другим денежным единицам, что стимулирует национальный экспорт.

Стоит подчеркнуть, что в современных условиях такой подход сопряжен со значительными рисками, учитывая торговую войну Китая и США. Началось противостояние между странами-гигантами вскоре после заявления Трампа, что девальвируя юань для повышения конкурентоспособности экспорта, КНР «насилует» США.

С течением временем торговое противостояние лишь нарастает, нивелируя преимущества свободного рынка, распространяясь на другие страны и приближая глобальный кризис. Так, недавно американский президент объявил о введении пошлин в размере 5% на все товары, ввозимые из Мексики. По мнению Дональда Трампа, такая мера поможет остановить поток нелегальных мигрантов.

On June 10th, the United States will impose a 5% Tariff on all goods coming into our Country from Mexico, until such time as illegal migrants coming through Mexico, and into our Country, STOP. The Tariff will gradually increase until the Illegal Immigration problem is remedied,..

— Donald J. Trump (@realDonaldTrump) 30 травня 2019 р.

На графике ниже проиллюстрированы последствия усиливающегося противостояния США и Китая:

Динамика импорта США из азиатских стран.

Как можно убедиться, объем импорта из Китая существенно упал. Это не может не сказаться на мировой торговле в целом, учитывая объем промышленного производства Поднебесной, товарооборот с США и степень участия КНР в международной кооперации и специализации.

Впрочем, на противостояние двух гигантов уже отреагировали глобальные фондовые рынки — в мае их капитализация упала на $5 трлн:

Источник: ZeroHedge

Анатомия финансового кризиса

Рассмотрим детально, что такое финансовый кризис, как он проявляется, почему он больше всего ударяет по развивающимся странам и как центральные банки пытаются смягчить его последствия.

Финансовый кризис (ФК) системно охватывает рынки и институты финансового сектора, денежное обращение и кредит, международные, государственные, муниципальные и корпоративные финансы.

На макроуровне кризис оказывает средне- и долгосрочное негативное воздействие на экономическую активность в стране и на динамику благосостояния населения. В финансовом секторе он проявляется в:

- резком росте ставки процента;

- растущем числе проблемных кредитных учреждений;

- накоплении проблемных долгов;

- сокращении кредитования;

- волне банкротств;

- снижении инвестиционной активности;

- падении курсов ценных бумаг;

- снижении ликвидности финансовых рынков;

- банковской панике и т. д.

В международных финансах ФК находит выражение в:

- неконтролируемом падении курса национальной валюты;

- масштабной утечке капитала из страны;

- росте внешнего долга;

- передаче системного риска на международный рынок и финансовые системы отдельных стран.

В контексте денежного обращения ФК часто выражается в виде ускорения темпов инфляции, а в области государственных финансов — в резком падении величины международных резервов и государственных стабилизационных фондов, снижении налоговых поступлений и дефиците бюджета, урезании государственных расходов и росте внутреннего госдолга.

В условиях глобального финансового кризиса наиболее уязвимыми оказываются развивающиеся экономики. Последние в сравнении с развитыми странами слабее, лишены значительного запаса финансовой прочности, внешне зависимы и пронизаны различными деформациями.

В развивающихся странах, как правило, высоки социальные и политические риски. При этом финансовые системы разбалансированы и для них характерны:

- дефицит ресурсов;

- высокая волатильность и риски;

- значительные инфляция и величина ставки процента;

- ограниченность ресурсов банков и институциональных инвесторов;

- зависимость экономики от внешних рынков и иностранных инвестиций.

Как следствие — слабо развитые страны наиболее подвержены рыночным шокам, уязвимы к так называемым «финансовым инфекциям» (передаче экономических потрясений из одной страны в другую и согласованном падении рынков). Также для таких экономических систем характерны значительные масштабы бегства капитала.

Финансовые кризисы вызываются:

— внутренними причинами: национальные экономические циклы, которые вторичны по отношению к глобальным, сверхконцентрация отдельных рисков, политическая нестабильность;

— внешними воздействиями: циклы мировой экономики, финансовые инфекции, ведущие к девальвации и валютному кризису, спекулятивные атаки и т. д.).

Системные риски, возникая в одном звене рынка (частные кризисы), распространяются затем на другие его звенья, в некоторых случаях вызывая коллапс всей финансово-кредитной системы страны. К числу частных кризисов относятся:

— долговые;

— фондовые;

— банковские и валютные.

Любой из этих кризисов может возникнуть на фоне относительно благополучного состояния других сегментов финансовой и денежно-кредитной сфер и послужить своего рода спусковым механизмом, переводящим негативные локальные явления в масштабный финансовый кризис.

Кроме того, во время кризиса многие экономики склонны как бы замыкаться на себе. Например, если кризис приходит извне, усиливаются протекционистские меры и противодействие бегству капитала. Глобализация будто сжимается.

Многие страны применяют кейнсианские меры по стимулированию внутреннего спроса и увеличению инвестиций. Делается это фискальными методами (государственные инвестиции, налоговые стимулы, различные меры, направленные на преодоление безработицы), а также через центральный банк (количественное смягчение, рефинансирование кредитных учреждений, снижение процента и обязательных резервов).

В экспортноориентированных экономиках девальвируется национальная валюта, чтобы стимулировать импортозамещение и экспорт, улучшить торговый баланс.

На изображении ниже видно, насколько импорт из Китая в США превышает экспорт:

Торговый дефицит США стремительно растет с 1990 года.

Как сообщает Bloomberg, у многих инвесторов и видных экспертов нет сомнений, что ФРС в ближайшие месяцы снизит процентную ставку, чтобы сделать экспорт конкурентоспособнее, а импорт — более дорогим, для снижения торгового дефицита.

Таким образом, в условиях торговых войн и финансового кризиса на монетарные регуляторы возлагается значительная роль. Рассмотрим теперь, почему центробанки во многом ответственны за колоссальные диспропорции в мировой экономике, делающие кризисы более глубокими, а их последствия — всеохватывающими и поистине катастрофичными.

Глобальная экономика и монетарная алхимия

В статье Майкла Пенто «Краткая история финансовой энтропии» говорится, что с крахом Бреттон-Вудской системы доллар США окончательно освободился от привязки к золоту. Как результат, мировая валютная система избавилась от любых ограничений роста монетарной базы.

После 1971 года открылись новые возможности для стремительного роста финансовых рынков и сложных производных инструментов. Помимо плавающих курсов, этому процессу способствовал научно-технический прогресс и, в частности, рост мощностей вычислительных машин, значительно увеличивших масштабы финансовых операций и скорость проведения последних.

В первой половине 1987 года фондовые рынки стремительно росли. Однако после того, как федеральное правительство США объявило о большем, чем ожидалось, дефиците торгового баланса, случилось падение курса доллара и стремительный обвал рынков, прозванный черным понедельником. Благодаря глобализации и системном характере рисков вскоре в свободном падении оказались фондовые рынки Азии, а также Австралии, Канады и Великобритании.

Новоназначенный глава ФРС Алан Гринспен принял инновационные в свое время меры, благодаря которым центробанк послужил источником ликвидности для фондового рынка и финансовой системы в целом.

«Впервые с момента своего появления в 1913 году ФРС не просто пришла на помощь отдельному банку, не просто попыталась создать стимулы для экономического роста. Гринспен дал понять, что сейчас центробанк занимается непосредственной поддержкой фондового рынка», — отмечает Майкл Пенто.

На графике ниже динамика инфляции в США с 1980 года:

Как можно заметить, в конце восьмидесятых уровень инфляции в США существенно вырос, что, скорее всего, тесно связано с предпринятым ФРС количественным смягчением. Данные: tradingeconomics

В конце 1990-х разразился Азиатский финансовый кризис. Его подоплекой стал чрезвычайно быстрый рост экономик «азиатских тигров», способствовавший массивному притоку инвестиций, росту государственного и корпоративного долга, буму на рынке недвижимости. Кроме того, перегрев экономик значительно усугублялся безудержным ростом кредитования, ставшим причиной накопления плохих долгов.

Одной из главных причин кризиса в Азии стала мягкая политика центробанков и увлечение внешними заимствованиями, вылившимися в падение курсов национальных валют, фондовых индексов, рост инфляции и объема корпоративного долга, волну громких банкротств.

Количество банкротств в Гонконге стремительно растет в течение последних нескольких лет. Более того, резкий скачок этого показателя произошел весной 2019 года, что может говорить об ускорении кризисных процессов. Данные: tradingeconomics.

Финансовая инфекция из Азии быстро распространилась на многие страны мира. В частности, падение цен на сырьевые товары и отток капитала способствовал возникновению российского кризиса 1998 года. Последним отголоском «азиатского заражения» принято считать аргентинский дефолт 2001 года.

Санкционированная американскими властями печать денег к 2000 году взрастила пузырь NASDAQ, после схлопывания которого акции технологических компаний к осени 2002 года потеряли 78% от своей стоимости. На пике этого пузыря общая рыночная капитализация акций в процентах от ВВП страны уже была далеко не 66%, а 148% ВВП.

После краха пузыря доткомов ФРС снизила процентные ставки до 1%. Столь низкий уровень удерживался один год — с июня 2003 по июнь 2004 года. Это привело к перегреву рынка недвижимости и впоследствии — к мировому финансовому кризису 2007-2008 годов.

Реакция ФРС на худший кризис со времен Великой депрессии состояла в снижении процентных ставов с 5,25% в 2007 до почти 0% к концу 2008 года. Также регулятор произвел количественное смягчение, приобретя у банков активы на $3,7 трлн и создав очередной пузырь.

По словам Майкла Пенто, значительная часть ответственности за возникновение пузырей на рынках и чрезвычайно глубоких кризисах лежит именно центробанках, увлекающихся стимулирующей монетарной политикой:

«В результате повышения ставок перекрывается доступ к дешевому кредиту, удерживающему нежизнеспособный бизнес на плаву. Рецессии полезны тем, что избавляют экономику от непроизводительных инвестиций. Однако благодаря системной и деструктивной практике искусственного сдерживания процентных ставок центробанки создали условия для масштабного и неэффективного размещения капитала. Это привело к беспрецедентным долгам и огромным пузырям активов».

Эксперт считает, что беспрецедентный рост долгов домохозяйств и чрезмерно раздутый фондовый рынок делают экономику чрезвычайно уязвимой.

«Даже небольшое сокращение ВВП может быстро спровоцировать настоящую снежную лавину дефолтов и экономического хаоса, — делится мыслями Пенто. — Власть, когда-то принадлежавшая свободным рынкам, оказалась полностью узурпирована правительствами и центробанками. Правда в том, что Уолл-стрит очень мало заботится о прибылях компаний и экономике, а вместо этого полностью сосредоточена на каждом слове, исходящем из уст руководства центрального банка».