Субсидиарная ответственность за «брошенные» ООО

Субьект: контролирующие компанию лица на протяжении трех лет до ее исключения из ЕГРЮЛОтветственность: имущественная

Чем предусмотрена: п. 3.1 ст. 3 ФЗ «Об ООО»

Бросить компанию, надеясь на исключение ее из ЕГРЮЛ по решению налогового органа, как способ не рассчитываться по ее долгам — тоже плохая идея. Закон «Об ООО» прямо предусматривает, что в этом случае претензии по обязательствам общества можно предъявить контролирующим его лицам (п. 3.1 ст. 3 закона):

Для этого необходимо выполнить два условия.«Исключение общества из единого государственного реестра юридических лиц в порядке, установленном федеральным законом о государственной регистрации юридических лиц для недействующих юридических лиц, влечет последствия, предусмотренные Гражданским кодексом Российской Федерации для отказа основного должника от исполнения обязательства. В данном случае, если неисполнение обязательств общества (в том числе вследствие причинения вреда) обусловлено тем, что лица, указанные в пунктах 1 — 3 статьи 53.1 Гражданского кодекса Российской Федерации, действовали недобросовестно или неразумно, по заявлению кредитора на таких лиц может быть возложена субсидиарная ответственность по обязательствам этого общества».

Первое — Общество с ограниченной ответственностью исключили из ЕГРЮЛ по решению налогового органа как недействующее;

Второе — необходимо доказать, что неисполнение его обязательств вызвано недобросовестными или неразумными действиями руководства ООО.

Обращаем внимание, что такой вид ответственности установлен только для обществ с ограниченной ответственностью.

Полная имущественная ответственность без банкротства

Субъект: виновное контролирующее компанию лицоОтветственность: гражданско-правовая ответственность за причинение ущерба государству в виде неуплаченных налогов

Чем предусмотрена: общими нормами об ответственности с учетом позиции судов (Постановление Конституционного суда от 08.12.2017 № 39-П; Определение ВС РФ от 27.01.2015 № 81-КГ14-19)

С учетом позиций высших судов (Определение ВС РФ от 27.01.2015 № 81-КГ14-19, Постановление КС РФ от 08.12.2017 № 39-П), схема взыскания доначислений по налоговым проверкам может выглядеть следующим образом:В арсенале контролирующих органов есть еще один серьезный инструмент для взыскания недоимок, а именно: взыскание ущерба с контролирующих организацию физических лиц в рамках уголовного дела.

Если организация не обжаловала в суде результаты проверки или обжаловала, но суд поддержал налоговую инспекцию и признал организацию виновной в совершении налогового правонарушения, в случае неуплаты инспекция может прибегнуть к процедуре банкротства и заявить о привлечении контролирующих должника лиц к субсидиарной ответственности (подробности все еще далее).

Обязанность возместить причиненный ущерб бюджету сохранится, даже если в отношении контролирующих лиц (директор, учредитель, член Совета директоров) уголовное дело было прекращено по так называемым нереабилитирующим основаниям — вследствие истечения срока давности привлечения к уголовной ответственности (по ч.1 ст.199 УК РФ он составляет всего 2 года) или вследствие акта амнистии.В то же время, если налоговое правонарушение содержит в себе признаки уголовного преступления (ст. 199, ст. 199.1, 199.4 УК РФ), то контролирующие организацию лица могут быть обязаны возместить причиненный своими действиями ущерб бюджету.

Однако потребовать возмещения ущерба налоговый орган сможет только при условии, если все механизмы для взыскания исчерпаны, в том числе, если недоимку не удалось взыскать в рамках банкротства организации (Определение СК по гражданским делам Верховного Суда РФ от 2 марта 2021 г. № 73-КГ20-5-К8 по делу № 2-2686/2019).

Ответственность «за того парня»

Субъект: любое взаимозависимое лицо (юридическое и физическое)Ответственность: полная ответственность по долгам организации

Чем предусмотрена: ст. 45 Налогового кодекса РФ

На сегодняшний день перевод финансово-хозяйственной деятельности на другую (формально независимую) операционную компанию с сокрытием фактических владельцев компаний за номинальными лицами не дает ровным счетом ничего, если вы предполагали «обрезать хвосты» в виде накопленных налоговых рисков.

В случае выявления недоимки в рамках налоговой проверки налоговые органы могут предъявить в суд требование о признании новой операционной компании зависимой и взыскать с нее всю сумму числящейся налоговой задолженности «брошенной» компании.

Для этого необходимо два условия:

1) Зависимость компаний, установленная в судебном порядке.

Доказательствами такой зависимости могут стать (Определение СК по экономическим спорам Верховного Суда РФ от 16 сентября 2016 г. по делу № А40-77894/2015, Постановление Арбитражного суда Центрального округа от 1 августа 2019 г. по делу № А54-382/2018, Постановление Арбитражного суда Уральского округа от 18 ноября 2020 г. по делу № А76-21416/2019):

- регистрация вновь созданной операционной компании в период проведения выездной налоговой проверки существующей операционной компании;

- наличие общего учредителя и руководителя у компаний либо взаимное участие компаний в уставных капиталах друг друга (к слову, совсем не обязательный критерий);

- компании имеют одинаковые фактические адреса, контактные телефоны, электронные адреса, интернет-сайты, виды деятельности, товарный знак;

- счета открыты в одних банках;

- вновь созданная компания начинает работать с контрагентами первой операционной компании на тех же самых договорных условиях;

- первоначальная компания уступает свои права по заключенным договорам вновь созданной операционной компании или расторгает ранее заключенные договоры со всеми или большинством своих контрагентов, а вновь созданная компания заключает с ними аналогичные договоры за короткий промежуток времени;

- переход всех сотрудников из существующей компании во вновь созданную организацию;

- имущество выводится на зависимую компанию;

- перечисление контрагентами в адрес вновь созданной компании выручки, перечислявшейся до этого в адрес существующей операционной компании;

- прочие обстоятельства, свидетельствующие о том, что новое общество идентично старой компании.

2) Поступление на счета зависимой компании выручки или имущества должника.

При названных обстоятельствах материнские, дочерние компании, а также формально независимые, но обладающие признаки «дубликата» компании несут ответственность за неплательщика налогов в полном объеме. Мы это так и называем: ответственность «за того парня».И речь здесь идет не только о простом получении зависимой компанией выручки «по письму» в адрес третьего лица. Расторжение договоров и заключение с теми же контрагентами договоров от имени новой организации на сопоставимых условиях также соответствует этому условию!

При этом бремя налоговой ответственности за компанию-неплательщика при выполнении выше перечисленных условий несут и юридические, и физические лица.

Субсидиарная ответственность при банкротстве

Субъект: контролирующее лицо (неважно, учредитель, директор или уборщица). Тот, кто реально управляет организацией.Ответственность: субсидиарная (дополнительная), по долгам организации в случае недостаточности ее имущества.

Чем предусмотрена: гл. III.2 ФЗ «О несостоятельности (банкротстве)». Так же см.: Постановление Пленума ВС РФ от 21 декабря 2017 г. № 53 «О некоторых вопросах, связанных с привлечением контролирующих должника лиц к ответственности при банкротстве». Письмо ФНС РФ от 29 июня 2017 г. №СА-4-18/12520@ «О направлении обзора судебных актов»

Для начала что означает — субсидиарная? Это значит, что размер ответственности равен совокупному размеру всех требований кредиторов, оставшихся не погашенными по причине недостаточности имущества должника.

Закон возлагает субсидиарную ответственность на Контролирующих должника лиц (КДЛ). Это физические или юридические лица, которые не более чем за 3 года до возникновения у компании признаков банкротства, а также после их возникновения и до принятия судом заявления о банкротстве контролировали (имели возможность и право) принимаемые в компании решения, в том числе по заключаемым сделкам от ее имени, определению их условий.

При этом вина предполагается, если доказано одно из следующих обстоятельств:

1. Причинен существенный вред имущественным правам кредиторов в результате совершения этим лицом или в его пользу, либо одобрения им одной или нескольких сделок, включая подозрительные сделки. Подозрительной считается сделка, совершенная за 1 год до или после начала банкротства, по которой цена или условия сделки отличаются от рыночных либо в уплату цены контрагент представил неравноценное имущество (ст. 61.2 Федерального закона от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)»). или сделки с предпочтениемСделка с предпочтением — это сделка, которая совершается в интересах отдельного кредитора (ст. 61.3 Федерального закона от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)»)..

2. Отсутствуют или искажены документы бухгалтерского учета и (или) отчетности, в результате чего существенно затруднено проведение процедур, применяемых в деле о банкротстве, в том числе формирование и реализация конкурсной массы.

Важно! При передаче дел арбитражному управляющему позаботьтесь о том, чтобы первичные документы бухгалтерского учета были подшиты по тематическим папкам, составлены описи каждого (!) документа. Не лишним будет отфотографировать каждый (!) документ. Перед передачей дел сделайте документальный аудит. Причем не за 50 тыс. рублей, когда аудитор составляет заключение по заранее написанному шаблону, а именно документальный. Истребуйте у контрагентов недостающее, чего бы вам это не стоило.

3. Более половины требований кредиторов третьей очереди обусловлены привлечением должника или его должностных лиц к уголовной, административной или налоговой ответственности. Самый распространенный случай из перечисленного, конечно — налоговая недоимка. Статистически, ФНС является инициатором процедуры банкротства в каждом десятом случае.

4. Документы, хранение которых являлось обязательным для юридических лиц, отсутствуют либо искажены. Это касается уставов компаний, протоколов общих собраний, реестра участников, документов, списков аффилированных лиц, заключений аудиторов т.п.

5. На дату возбуждения дела о банкротстве не внесены подлежащие обязательному внесению в соответствии с законами сведения либо внесены недостоверные сведения о юридическом лице в ЕГРЮЛ или в ФЕДРЕСУРС .

Пока наиболее распространенными поводами привлечения учредителей и руководителей должника к субсидиарной ответственности остаются:

- Совершение сделок с «однодневками», приведших к образованию у компании задолженности перед бюджетом (Постановление Арбитражного суда Уральского округа от 9 марта 2021 г. по делу № А50-5577/2018, Постановление Арбитражного суда Поволжского округа от 21 января 2021 г. по делу № А12-28822/2018).

- Вывод активов — отчуждение имущества другим контролируемым лицам без соответствующего встречного предоставления (Постановление Арбитражного суда Северо-Кавказского округа от 13 мая 2021 г. по делу № А32-29595/2020, Постановление Арбитражного суда Московского округа от 5 мая 2021 г. по делу № А40-184319/2017).

- Неисполнение руководителем должника обязанности по подаче заявления о банкротстве организации, которую он возглавляет, если признаки несостоятельности ему были известны (или должны быть известны).

- Не передача документов компании конкурсному управляющему (Постановление Арбитражного суда Волго-Вятского округа от 2 февраля 2021 г. по делу № А29-3345/2018, Постановление Арбитражного суда Западно-Сибирского округа от 23 марта 2021 г. по делу № А70-6995/2019).

Решение собственников «бросить» компанию-должника, отправив на присоединение к номинальной структуре в отдаленный регион Российской Федерации, также не помогает уйти от ответственности, поскольку на этот случай предусмотрена упрощенная процедура признания отсутствующего должника банкротом. И теперь этой недешевой процедурой кредиторы пользуются все чаще и чаще, если есть понимание, что у бывшего руководителя или собственника есть личное имущество, которое можно отнять.Еще один интересный аспект — использование номиналов для прикрытия от ответственности. Судебная практика демонстрирует, что принятие решения о смене фактических руководителей и учредителей компании на номинальных лиц из числа друзей, сотрудников и родственников не только не препятствует привлечению к субсидиарной ответственности собственников бизнеса и настоящих руководителей, но и является косвенным доказательством вины.

Поэтому переходим к личному банкротству...Важный нюанс: с заявлением о привлечении к субсидиарной ответственности можно обратиться в ходе любой процедуры банкротства! Не дожидаясь завершения конкурсного производства. Хоть на следующий день после введения наблюдения.

О личном банкротстве замолвите слово

Количество банкротств физических лиц неумолимо растет. Благодаря чему, при невозможности (или недостаточности) взыскания чего-либо с руководителей и учредителей в рамках привлечения их к субсидиарной ответственности, есть все шансы что-то заполучить через их личное банкротство.Формулировка судов на этот случай такая: задолженность физического лица, возникшая в результате привлечения его к субсидиарной ответственности перед кредитором обанкротившейся компании, является денежным обязательством и может служить основанием для возбуждения в отношении физического лица процедуры банкротства.

В связи с этим контролирующим лицам компаний — «банкротов» стоит опасаться возбуждения в отношении них процедуры банкротства, если:

- размер долга в рамках привлечения их к субсидиарной ответственности превышает 500 тысяч рублей. Получить «субсидиарку» свыше 500 тыс. проще чем кажется. В Уральском округе средний размер субсидиарной ответственности 47 млн. руб.;

- и они не могут его погасить в течение 3-х месяцев со дня вступления в силу решения суда о привлечении их к субсидиарной ответственности.

Но это еще не самое страшное...

По общему правилу, после завершения расчетов с кредиторами должник (физическое или юридическое лицо), признанный банкротом, освобождается от дальнейшего исполнения требований кредиторов. Однако это общее правило имеет ряд существенных исключений.

И главное из них как раз касается требований кредиторов о привлечении физического лица, как контролирующего лица, к субсидиарной ответственности.

Иными словами, требования кредиторов после признания гражданина банкротом сохраняют силу независимо от того, были они заявлены в рамках процедуры банкротства физического лица и включены в реестр кредиторов либо нет, и могут быть предъявлены кредиторами после окончания производства по делу.

Таким образом, участники и руководители признанного банкротом общества, привлеченные к субсидиарной ответственности, не смогут избавиться от нависшего над ними долга. Возбуждение процедуры банкротства ни самим лицом в отношении себя, ни каким-либо кредитором в этом не поможет. Такой долг, к сожалению, списать нельзя.

В результате, задолженность, возникшая в рамках привлечения к субсидиарной ответственности, числится за контролирующими лицами обанкротившейся компании бесконечно вплоть до ее погашения. И бесконечно — это не преувеличение для красного словца. Не погашенная задолженность по «субсидиарке» умершего должника переходит его наследникам. п. 22 Обзор судебной практики Верховного Суда РФ № 1 (2020) (утв. Президиумом Верховного Суда РФ 10 июня 2020 г.) на общих основаниях. Только вдумайтесь. Если привлеченный к субсидиарной ответственности должник не успел погасить долги обанкротившейся компании в период своей жизни, это предстоит сделать его наследникам.

Сам банкрот. Нет, сам банкрот

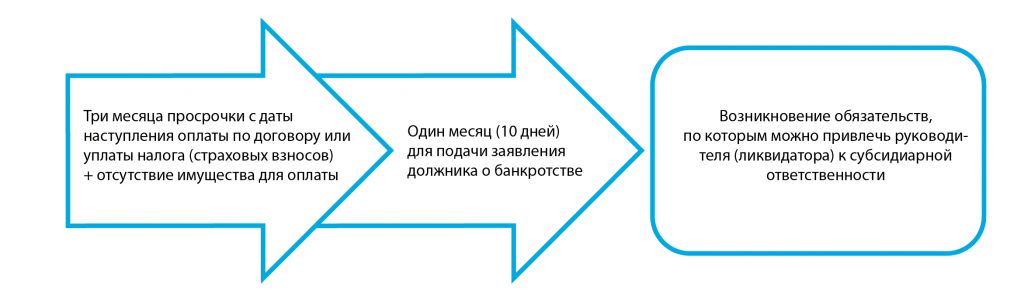

По закону руководитель, придя к выводу о неплатежеспособности компании, обязан в течение месяца обратиться в арбитражный суд с заявлением о признании ее банкротом. Обязанность введена с целью предотвращения более масштабных негативных последствий для кредиторов, чтобы компания не могла принимать на себя дальнейшие невыполнимые денежные обязательства.Именно с первопричиной включения в законодательство этого основания ответственности связана ключевая ее особенность — привлечь руководителя (и только руководителя) к субсидиарной ответственности за несвоевременную подачу заявления должника можно далеко не по всем обязательствам, на удовлетворение которых не хватает имущества Общества. Он несет ответственность лишь по тем из них, которые возникли по истечении срока, отведенного для подачи такого заявления.

Поэтому на практике все судебные споры привлечения руководителя (ликвидатора) должника к субсидиарной ответственности связаны с установлением даты возникновения обязанности по самостоятельной подаче заявления о банкротстве.

Для руководителя установлен один месяц, а для ликвидатора — 10 дней для подачи заявления с момента наступления одного из перечисленных ниже обстоятельств:

- удовлетворение требований одних кредиторов приводит к невозможности исполнения других;

- обращение взыскания на имущество должника существенно осложнит или сделает невозможной хозяйственную деятельность должника;

- есть непогашенная в течение 3-х месяцев задолженность перед работниками;

- должник имеет признаки неплатежеспособности и (или) недостаточности имущества.

Недостаточность имущества — превышение размера денежных обязательств и обязанностей по уплате обязательных платежей должника над стоимостью активов должника;

Неплатежеспособность — прекращение исполнения должником части денежных обязательств или обязанностей по уплате обязательных платежей, вызванное недостаточностью денежных средств. При этом действует презумпция недостаточности денежных средств, пока не доказано иное.

(абз. 35 и абз. 36 ст. 2 Закона о банкротстве)

По сути, все перечисленные обстоятельства пересекаются друг с другом и на практике (Постановление Арбитражного суда Уральского округа от 18 февраля 2021 г. по делу № А34-170/2017) сводятся к доказыванию наличия у Общества признаков неплатежеспособности и недостаточности имущества. Для решения этого вопроса мы предлагаем исходить из подхода, сложившегося в судебной практике на основе системного толкования норм о банкротстве, к определению финансовой неплатежеспособности должника и недостаточности имущества:

Просто направление кредитором претензии должнику об уплате задолженности и неисполнение ее в срок не является доказательством неплатежеспособности должника. При этом во всех делах суды учитывают тот факт, что обязательства не исполняются именно вследствие отсутствия каких-либо активов у Общества.Под финансовой неплатежеспособностью необходимо понимать состояние, не позволяющее ему удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, которые составляют не менее 300 000 руб. в течение 3-х месяцев с даты, когда они должны быть исполнены.

Срок подачи самостоятельного заявления должника о банкротстве определяется в следующем порядке:

Собственно за нарушение этих сроков руководителю, а также иным лицам (!), которые обязаны были принять соответствующее решение, и прилетит «субсидиарка». Своя, личная, персональная. Даже если в самом факте банкротства был невиноват.

Для определения пределов такой специальной формы субсидиарной ответственности все обязательства компании-должника можно разделить на две группы: те, которые послужили реальной причиной банкротства и те, которые возникли после появления признаков банкротства. За неподачу заявления о самобанкротстве привлечь руководителя должника к ответственности можно только за вторые. По первой группе обязательств руководитель привлекается к ответственности по общим основаниям.

Зато кредитор, обязательства перед которым возникли по истечению месяца с момента возникновения у компании признаков банкротства, может рассчитывать на исполнение обязательств перед ним за счет директора в любом случае.При этом не имеет значения, какое обязательство не смог погасить должник: не заплатил налоги, не вернул кредит, не оплатил товары (работы, услуги) в установленный договором срок.

Очевидно, что на практике для привлечения к субсидиарной ответственности по рассматриваемому основанию важно не только, чтобы у Общества числилась неоспариваемая /подтвержденная решением суда задолженность более трех месяцев, но и отсутствовали активы для ее погашения.

Субсидиарная ответственность без банкротства

Субъект: директор и контролирующие лица.Ответственность: по долгам организации в случае отсутствия у ее имущества.

Чем предусмотрена: ст. 61.14 ФЗ «О несостоятельности (банкротстве)»

Теперь, развивая тему, представим, что руководитель компании-должника не подал заявление о банкротстве возглавляемой им компании и вроде бы должен нести ответственность. Но кредиторы как ни старались, возбудить процедуру банкротства не смогли. Например, заявление было возвращено судом в связи с отсутствием средств для возмещения судебных расходов на проведение процедуры банкротства. Есть такое основание у суда. Или, скажем, производство по делу о банкротстве прекращено по тем же основаниям и привлечь директора к ответственности не успели.

Как быть кредиторам в таком случае? Неужели директор уйдет невредимым? Сейчас есть возможность привлечь контролирующих должника лиц к субсидиарной ответственности вне рамок процедуры банкротства (Определение СК по экономическим спорам Верховного Суда РФ от 10 июня 2021 г. по делу №А56-69618/2019).

Заявление о привлечении директора к субсидиарной ответственности в данном случае:

- подается в арбитражный суд, прекративший производство по этому делу (вернувший заявление о признании должника банкротом);

- рассматривается в исковом порядке;

- может быть подано в течение трех лет со дня, когда кредитор узнал или должен был узнать о наличии основания для подачи такого заявления.

- но не позднее 10 лет лет со дня, когда появились основания для привлечения контролирующего лица к субсидиарной ответственности.

Для просмотра ссылки необходимо нажать

Вход или Регистрация