Что нужно знать тем, кто уезжает в США поработать, пожить, учреждает бизнес в США или инвестирует в американскую экономику, покупает в США недвижимость или получает наследство или подарки.

Иллюстрация: Craig Adderley/pexels

Иллюстрация: Craig Adderley/pexels

[H2] В каких случаях я должен платить налоги в США / Когда я стану налоговым резидентом США?[/H2]

В США уникальная система признания физлица налоговым резидентом. В качестве налоговых резидентов США рассматриваются:

По тесту на существенное присутствие не учитываются следующие дни пребывания в США:

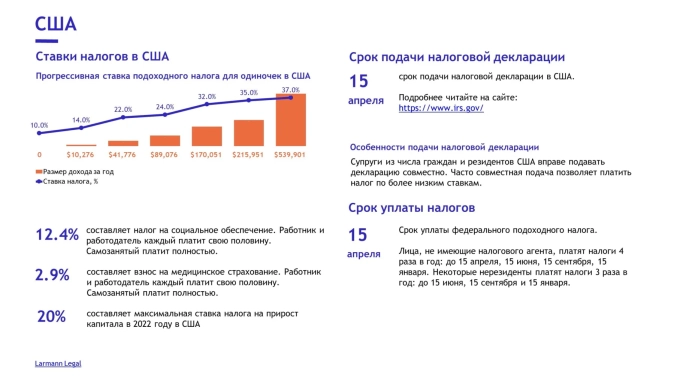

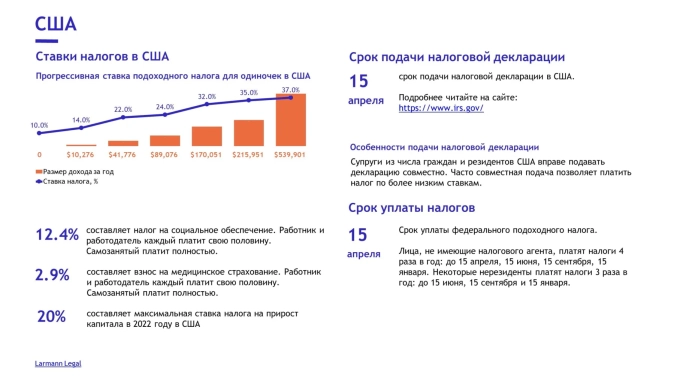

[H2] Какие ставки подоходного налога в США?[/H2]

В США существует 4 категории плательщиков федерального подоходного налога, для которых установлены разные налоговые ставки за 2022 год:

Супруги, подающие совместную декларацию в США, платят федеральный подоходный налог по следующим ставкам из таблицы.

Супруги, подающие раздельные декларации в США, платят федеральный подоходный налог следующим образом из таблицы.

Наконец, в таблице ниже представлено, как платит федеральный подоходный налог в США налогоплательщик, являющийся главой домохозяйства.

Глава домохозяйства – лицо вне брака, на попечении которого есть зависимые лица и который покрывает более 50% расходов домохозяйства. Чаще всего главой домохозяйства в США являются одинокие родители.

Пример 1: вы не состоите в браке, и ваша годовая зарплата в США составляет $40,000. В данном случае вы заплатите 10% с суммы в $10,275 долларов и 12% с части дохода от $10,275 до $41,775.

Пример 2: если бы ваш заработок в США составил $60,000, вы бы заплатили 10% с первых $10,275 дохода, 12% с части дохода от $10,275 до $41,775 и 22% на остаток.

В обоих примерах для простоты мы не указываем доступные вычеты в США. О вычетах в США мы поговорим отдельно в разделе ниже.

Большинство штатов, а также муниципалитетов, имеют также свой подоходный налог (state income tax, local income tax). В данной статье мы не рассматриваем детально подоходные налоги различных штатов в США. В некоторых штатах такой налог и вовсе отсутствует: Аляска, Флорида, Невада, Техас, Вашингтон, Южная Дакота, Вайоминг.

[H2] Должен ли я платить социальные взносы в США или что-то дополнительно к подоходному налогу, если я наемный работник?[/H2]

В США существуют социальные взносы:

Взнос на медицинское страхование в США удерживается по ставкам 1.45% с работодателя и 1.45% с работника, в общей сложности 2.9%. Для работника взнос на медицинское страхование увеличивается дополнительно на 0.9%, если зарплата составляет свыше:

Таким образом, совокупная нагрузка по уплате социальных взносов в США составляет 7.65%-8.55% на работника, а всего – 15.3%-16.2%.

[H2] Должен ли я платить социальные взносы в США или что-то дополнительно к подоходному налогу, если я самозанятый?[/H2]

Самозанятые в США (self-employed) платят подоходный налог, а также социальные взносы: 12.4% налог на социальное обеспечение на часть его чистого годового дохода (net self-employment income) в размере $147,000 и 2.9% взнос на медицинское страхование. Вместе уплачиваемые самозанятым социальные взносы в США именуются «налог на самозанятость» (self-employment tax).

Для самозанятого в США взнос на медицинское страхование увеличивается дополнительно на 0.9%, если его чистый годовой доход составляет свыше:

Таким образом, совокупный налог на самозанятость в США составляет 15.3%-16.2%.

Нерезиденты в США не должны платить налог на социальное обеспечение и делать взносы на медицинское страхование.

Базой для исчисления налога на самозанятость является 92.35% его чистого годового дохода. Также самозанятый в США может понизить налоговую базу по федеральному подоходному налогу на 50% уплачиваемого им налога на самозанятость.

Пример: вы занимаетесь предоставлением IT-услуг, и ваш общий чистый доход за 2022 год составил $200,000. Налог на самозанятость будет начислен на 92.35% от этой суммы $200,000, что составит $184,700. Налог на самозанятость составит: $147,000×0.124 + $184,700×0.029 = $23,584.30. При расчете федерального подоходного налога налоговую базу по нему можно понизить на 50% уплаченного налога на самозанятость, т.е. $23,584.30 ÷ 2 = $11,792.15. Тем самым налоговая база по федеральному подоходному налогу составит: $200,000 – $11,792.15 = $188,207.85.

[H2] Должен ли я платить социальные взносы в США или что-то дополнительно к подоходному налогу, если мои источники дохода не связаны с работой или самозанятостью или не ограничиваются ими?[/H2]

Даже если у лица нет дохода от самозанятости или найма, он должен делать взносы на медицинское страхование в размере 2.9%. Также ставка может быть увеличена на 0.9% (т.е. до 3.8%) и начисляется на меньшее из двух величин:

Нерезиденты США не должны делать взносы на медицинское страхование.

[H2] Что такое альтернативный минимальный налог в США (alternative minimum tax, AMT) и должен ли я его платить?[/H2]

AMT – это параллельно существующая система исчисления федерального подоходного налога в США. По существу, AMT представляет собой синоним «эффективной ставки налога», то есть отношение фактически уплаченного подоходного налога к совокупному доходу.

Представьте себе ситуацию: вы относительно богатый человек (предположим, годовой доход равен $600,000), должны платить подоходный налог по высоким ставкам, но в реальности заплатили за год благодаря разным вычетам и хитрым схемам $30,000 подоходного налога, т.е. 5% от дохода. Чтобы богатые люди не могли оптимизировать свои налоги совсем уж бесстыжим образом, был придуман AMT. Если предполагаемый подоходный налог меньше AMT, то платить нужно AMT.

Как работает AMT в США: AMTнацелен на граждан с относительно высоким доходом, а его ставки составляют 26%-28%. Ставка 26% начисляется на разницу между годовым доходом и пороговым значением (AMTexemptionamount):

$118,100 – ($1,200,000 – $1,079,800)/4 = $118,100 – $30,050 = $88,050.

При исчислении AMT налогоплательщику в США доступно намного меньше вычетов, чем при исчислении обычного федерального подоходного налога, поэтому на практике AMT касается супругов, подающих совместную декларацию, если их годовой доход свыше $200,000, и $100,000 для всех остальных. В любом случае чтобы понять, должны вы заплатить AMT или федеральный подоходный налог, обращайтесь к специалистам.

[H2] У меня есть недвижимость, которую я сдаю. Должен ли я платить налоги в США и сколько?[/H2]

Доходы граждан и резидентов США от аренды облагаются подоходным налогом по уже знакомым ставкам из прогрессивной шкалы.

Доходы нерезидентов от аренды расположенной в США недвижимости по общему правилу облагаются по ставке 30%, но можно заявить о применении прогрессивной шкалы и вычете из базы расходов, относящихся к недвижимости.

[H2] У меня есть имущество в США. Должен ли я платить налог на имущество и сколько?[/H2]

В США отсутствуют налоги на недвижимость на федеральном уровне, так как они устанавливаются муниципалитетами и сильно могут отличаться между собой. Обычно налог на недвижимое имущество составляет от 0 до 2.5% в год.

Также во многих штатах есть налог на автомобили.

[H2] Я хочу сделать подарок или передать наследство на крупную сумму. Должен ли я или кто-то из моих одаряемых и наследников платить налоги в США и сколько?[/H2]

В США налог на передачу наследства и подарки составляет 40% и в 2022 году начисляется на разницу между суммой наследства и сделанных подарков и пороговым значением $12,060,000. Этот порог действует всю жизнь, но индексируется каждый год. То есть если налогоплательщик делает разные подарки в течение жизни и становится наследодателем, то полученные доходы суммируются. Для пары в браке этот порог в 2 раза больше, т.е. $24,120,000.

Сумма подарков за год, если она не превышает $16,000 на одаряемого ($32,000 для пары в браке), не прибавляется. Прибавляться будет только разница между совокупной стоимостью подарков за год на каждого одаряемого и $16,000. Также даритель должен подать специальную декларацию

Имущество, передаваемое супругу-гражданину США, освобождается от налога на передачу наследства и подарки.

Многие штаты устанавливают также собственные налоги на передачу наследства и подарки. Некоторые штаты вместо налога на передачу наследства устанавливают налог на наследство, т.е. облагают налогом не наследодателя, а наследника.

Также в США существует федеральный «налог на передачу имущества с пропуском поколения» (generation-skipping transfer tax, GSTT). Пороговые значения и ставка в нем такие же, как для налога на передачу наследства и подарки, но это отдельный налог, пересечения налоговых баз по суммам подарков и наследству с суммами, влекущими применение GSTT, не происходит. В свое время GSTT появился в США тогда, когда стало понятно, что сверхбогатые люди избегают налога на передачу наследства и подарки при помощи хитрых схем с участием трастов.

В США передача имущества в траст или завещание имущества в пользу траста при определенных условиях не облагается налогом на передачу наследства и подарки. Поэтому сверхбогатые люди создавали трасты в пользу детей, трасты в пользу внуков, трасты в пользу правнуков, не платя налоги. После смерти детей траст, созданный в их пользу, мог переходить внукам точно так же без уплаты налогов, тем самым имущество, переданное один раз в траст, могло передаваться из поколения в поколение. GSTT был введен как раз для того, чтобы существенно ограничить использование трастов и ликвидировать избежание налогов при передаче имущества.

Как работает GSTT: предположим, вы создали траст и передали в него имущество на крупную сумму для управления в интересах ребенка и распределения ребенку части доходов от управления при его жизни. После того как ваш ребенок умрет, имущество из траста перейдет внуку. Но так как налога на передачу наследства не возникнет, в дело вмешается GSTT. Тем самым экономически это то же самое, что налог на передачу наследства.

Состав отношений для применения GSTT:

[H2] Я имею процентный доход. Должен ли я платить налоги в США и сколько?[/H2]

Процентный доход граждан США и резидентов облагается по ставкам подоходного налога. Нерезиденты платят фиксированную ставку 30%.

[H2] Я получаю роялти. Должен ли я платить налоги и в США сколько?[/H2]

Доход граждан США и резидентов от роялти облагается по ставкам подоходного налога. Нерезиденты платят фиксированную ставку 30%.

[H2] Я продал имущество. Должен ли я платить налоги в США и сколько?[/H2]

В США доход от продажи имущества может облагаться либо подоходным налогом, либо налогом на прирост капитала (capital gain tax), а зависит это от срока владения имуществом:

Нерезиденты платят в США налог на прирост капитала по ставке 30%.

Если продается недвижимость, то можно полностью освободиться от налога на прирост капитала, если выполняются все условия:

В США доход от дивидендов может облагаться либо подоходным налогом, либо налогом на прирост капитала, а зависит это от следующего:

Пример: дата, на которую у вас есть право получения дивидендов, 21 июля. Допустим, компания выплатит вам дивиденды 2 сентября. Чтобы претендовать на обложение дивидендов налогом на прирост капитала, вы должны владеть ценной бумагой не менее 61 дня в период с 22 мая по 20 сентября.

В США существует прогрессивная шкала налога на прирост капитала, представленная в таблице.

Нерезиденты платят в США налог на дивиденды по ставке 30%.

[H2] Я участвую в программе мотивации, подразумевающей приобретение акций компании. Должен ли я платить налоги в США и сколько?[/H2]

В США существует огромное количество мотивационных программ, налогообложение которых может существенно отличаться друг от друга. Общие принципы налогообложения такие:

В США огромное количество всевозможных вычетов, которые помогают уменьшить налоги. Не вдаваясь глубоко в детали, приведем основные вычеты и льготы в США:

Нерезиденты обычно не могут претендовать на вычеты, кроме убытков от несчастных случаев и потерь, произошедших на территории США, взносов в благотворительные организации в США, а также подоходного налога штата и муниципалитета.

[H2] Как подавать налоговую декларацию и платить налоги в США?[/H2]

Срок подачи

Супруги могут подавать совместную декларацию, только если каждый из них является гражданином или резидентом. Если только один из супругов является гражданином или резидентом в течение полного или неполного года, совместную декларацию можно подать, если оба супруга согласны облагаться налогом как резиденты в течение всего года на их совокупный доход по всему миру.

Нерезиденты также не могут подавать декларацию в качестве глав домохозяйств.

Граждане, резиденты и нерезиденты со значительным доходом, не подлежащим удержанию налоговым агентом (например, доход от самозанятости, проценты, дивиденды), должны производить ежеквартальные выплаты расчетного налога, подлежащего уплате 15 апреля, 15 июня, 15 сентября и 15 января после закрытия налогового года. Остальные нерезиденты, не имеющие налогового агента в США, должны произвести три расчетных налоговых платежа (не четыре) в сроки 15 июня, 15 сентября и 15 января, при этом 50% выплачивается при первом платеже.

Подать отчет и уплатить налоги можно на сайте

[H2] Слышал что-то про двойное налогообложение, для США применимо и как мне грозит?[/H2]

У США заключены соглашения об избежании двойного налогообложения (СИДН) со множеством стран, в том числе и с Россией. СИДН нужны для того, чтобы в ситуации, когда две страны претендуют на взимание налога, налог нужно было уплачивать только в одной стране или в обеих, но так, чтобы общая налоговая нагрузка не превышала общую налоговую нагрузку при уплате всех налогов в стране с наибольшими ставками.

Если вы сомневаетесь, в какой стране уплачивать налог или можно ли будет зачесть налоги, уплаченные в одной из стран, в качестве расходов в другой стране, изучите положения соответствующего СИДН или обратитесь к налоговому консультанту.

[H2] Слышал что-то про договоры о социальном обеспечении (ДСО), для США применимо и как мне поможет?[/H2]

Обычно СИДН не регулируют социальные выплаты в пользу граждан (в таком случае они могут облагаться налогами в обеих странах) и обязанности по уплате разного рода социальных взносов (в таком случае может возникнуть риск уплаты в обеих странах). ДСО нужны для того, чтобы социальные выплаты облагались налогом и социальные взносы уплачивались только в одной стране. Если вы сомневаетесь, в какой стране уплачивать налог или в бюджет какой страны делать социальные взносы, изучите положения соответствующего ДСО или обратитесь к специалисту по социальному обеспечению.

У США нет ДСО с Россией.

[H2] В каких случаях я должен платить налоги в США / Когда я стану налоговым резидентом США?[/H2]

В США уникальная система признания физлица налоговым резидентом. В качестве налоговых резидентов США рассматриваются:

- Граждане США;

- Владельцы грин-карты (green card holders). Иностранец считается налоговым резидентом США, пока грин-карта официально не аннулирована. Так, если владелец грин-карты покинет территорию США на неопределенный срок, он продолжит считаться резидентом США и облагаться соответствующими налогами до тех пор, пока грин-карта действует. Сложные правила также применяются к лицам, которые отказались от своих грин-карт: они считаются налоговыми резидентами, если имели грин-карту по крайней мере в течение 8 из 15 лет, предшествовавших отказу от нее;

- Лица, которые соответствуют «тесту на существенное присутствие» (substantial presence test). Физическое лицо соответствует данному критерию, если физически находится в Соединенных Штатах не менее 31 дня в течение текущего года и 183 дня в течение трехлетнего периода, включающего текущий год и два года, непосредственно предшествующих ему.

- Каждый день в прошлом году засчитывается как 1/3 дня;

- Каждый день в позапрошлом году засчитывается как 1/6 часть дня.

По тесту на существенное присутствие не учитываются следующие дни пребывания в США:

- Дни, в которые вы ездите на работу в США из места жительства в Канаде или Мексике, если вы регулярно добираетесь из этих стран;

- Дни, когда вы находитесь в США менее 24 часов, находясь в пути;

- Дни, в течение которых вы находитесь в США в качестве члена экипажа иностранного судна;

- Когда вы определенное количество дней не можете покинуть территорию США из-за состояния здоровья;

- Дни, в которые вы являетесь освобожденным от налогообложения лицом.

- Сотрудники иностранных правительств и международных организаций, находящиеся в США по визе категории «A» или «G», кроме лиц, имеющих визы класса «A-3» или «G-5»;

- Преподаватель или стажер, временно находящийся в США по визе «J» или «Q»;

- Студент, временно находящийся в США по визе «F», «J», «M» или «Q»;

- Профессиональный спортсмен, временно находящийся в США для участия в благотворительном спортивном мероприятии.

- Находились в США менее 183 дней в течение года;

- Имели более тесную связь (closer connection) в течение года с иностранным государством, в котором у вас есть «налоговый дом» (tax home). При этом понятие tax home шире, чем понятие страны налогового резидентства, потому что может включать в себя страну вашего местожительства, страну вашего бизнеса, страну вашей работы, страну вашего ИП;

- Сохраняли налоговый дом в этой иностранной стране в течение всего года; и

- Не подавали заявку на грин-карту и не предпринимали действий по ее получению.

[H2] Какие ставки подоходного налога в США?[/H2]

В США существует 4 категории плательщиков федерального подоходного налога, для которых установлены разные налоговые ставки за 2022 год:

- Одинокий налогоплательщик;

- Супруги, подающие совместную декларацию (недоступно нерезидентам);

- Супруги, подающие раздельные декларации; и

- Глава домохозяйства (недоступно нерезидентам).

Супруги, подающие совместную декларацию в США, платят федеральный подоходный налог по следующим ставкам из таблицы.

Супруги, подающие раздельные декларации в США, платят федеральный подоходный налог следующим образом из таблицы.

Наконец, в таблице ниже представлено, как платит федеральный подоходный налог в США налогоплательщик, являющийся главой домохозяйства.

Глава домохозяйства – лицо вне брака, на попечении которого есть зависимые лица и который покрывает более 50% расходов домохозяйства. Чаще всего главой домохозяйства в США являются одинокие родители.

Пример 1: вы не состоите в браке, и ваша годовая зарплата в США составляет $40,000. В данном случае вы заплатите 10% с суммы в $10,275 долларов и 12% с части дохода от $10,275 до $41,775.

Пример 2: если бы ваш заработок в США составил $60,000, вы бы заплатили 10% с первых $10,275 дохода, 12% с части дохода от $10,275 до $41,775 и 22% на остаток.

В обоих примерах для простоты мы не указываем доступные вычеты в США. О вычетах в США мы поговорим отдельно в разделе ниже.

Большинство штатов, а также муниципалитетов, имеют также свой подоходный налог (state income tax, local income tax). В данной статье мы не рассматриваем детально подоходные налоги различных штатов в США. В некоторых штатах такой налог и вовсе отсутствует: Аляска, Флорида, Невада, Техас, Вашингтон, Южная Дакота, Вайоминг.

[H2] Должен ли я платить социальные взносы в США или что-то дополнительно к подоходному налогу, если я наемный работник?[/H2]

В США существуют социальные взносы:

- Налог на социальное обеспечение (social security tax); и

- Взнос на медицинское страхование (medicare hospital insurance).

Взнос на медицинское страхование в США удерживается по ставкам 1.45% с работодателя и 1.45% с работника, в общей сложности 2.9%. Для работника взнос на медицинское страхование увеличивается дополнительно на 0.9%, если зарплата составляет свыше:

- $250,000 на двоих у супругов, подающих совместную декларацию;

- $125,000 для супруга, подающего отдельную декларацию; и

- $200,000 для одиночек,

Таким образом, совокупная нагрузка по уплате социальных взносов в США составляет 7.65%-8.55% на работника, а всего – 15.3%-16.2%.

[H2] Должен ли я платить социальные взносы в США или что-то дополнительно к подоходному налогу, если я самозанятый?[/H2]

Самозанятые в США (self-employed) платят подоходный налог, а также социальные взносы: 12.4% налог на социальное обеспечение на часть его чистого годового дохода (net self-employment income) в размере $147,000 и 2.9% взнос на медицинское страхование. Вместе уплачиваемые самозанятым социальные взносы в США именуются «налог на самозанятость» (self-employment tax).

Для самозанятого в США взнос на медицинское страхование увеличивается дополнительно на 0.9%, если его чистый годовой доход составляет свыше:

- $250,000 на двоих у супругов, подающих совместную декларацию;

- $125,000 для супруга, подающего отдельную декларацию;

- $200,000 для одиночек,

Таким образом, совокупный налог на самозанятость в США составляет 15.3%-16.2%.

Нерезиденты в США не должны платить налог на социальное обеспечение и делать взносы на медицинское страхование.

Базой для исчисления налога на самозанятость является 92.35% его чистого годового дохода. Также самозанятый в США может понизить налоговую базу по федеральному подоходному налогу на 50% уплачиваемого им налога на самозанятость.

Пример: вы занимаетесь предоставлением IT-услуг, и ваш общий чистый доход за 2022 год составил $200,000. Налог на самозанятость будет начислен на 92.35% от этой суммы $200,000, что составит $184,700. Налог на самозанятость составит: $147,000×0.124 + $184,700×0.029 = $23,584.30. При расчете федерального подоходного налога налоговую базу по нему можно понизить на 50% уплаченного налога на самозанятость, т.е. $23,584.30 ÷ 2 = $11,792.15. Тем самым налоговая база по федеральному подоходному налогу составит: $200,000 – $11,792.15 = $188,207.85.

[H2] Должен ли я платить социальные взносы в США или что-то дополнительно к подоходному налогу, если мои источники дохода не связаны с работой или самозанятостью или не ограничиваются ими?[/H2]

Даже если у лица нет дохода от самозанятости или найма, он должен делать взносы на медицинское страхование в размере 2.9%. Также ставка может быть увеличена на 0.9% (т.е. до 3.8%) и начисляется на меньшее из двух величин:

- Чистый инвестиционный доход за год (net investment income); или

- Разница между валовым годовым доходом, скорректированным на возможные вычеты (modified adjusted gross income), и соответствующим порогом.

- $250,000 на двоих у супругов, подающих совместную декларацию;

- $125,000 для супруга, подающего отдельную декларацию;

- $200,000 для одиночек.

Нерезиденты США не должны делать взносы на медицинское страхование.

[H2] Что такое альтернативный минимальный налог в США (alternative minimum tax, AMT) и должен ли я его платить?[/H2]

AMT – это параллельно существующая система исчисления федерального подоходного налога в США. По существу, AMT представляет собой синоним «эффективной ставки налога», то есть отношение фактически уплаченного подоходного налога к совокупному доходу.

Представьте себе ситуацию: вы относительно богатый человек (предположим, годовой доход равен $600,000), должны платить подоходный налог по высоким ставкам, но в реальности заплатили за год благодаря разным вычетам и хитрым схемам $30,000 подоходного налога, т.е. 5% от дохода. Чтобы богатые люди не могли оптимизировать свои налоги совсем уж бесстыжим образом, был придуман AMT. Если предполагаемый подоходный налог меньше AMT, то платить нужно AMT.

Как работает AMT в США: AMTнацелен на граждан с относительно высоким доходом, а его ставки составляют 26%-28%. Ставка 26% начисляется на разницу между годовым доходом и пороговым значением (AMTexemptionamount):

- $118,100 для супругов, подающих совместную декларацию;

- $75,900 для всех остальных налогоплательщиков.

- $206,100 для супругов, подающих совместную декларацию;

- $103,050 для всех остальных налогоплательщиков.

- $1,079,800 для супругов, подающих совместную декларацию;

- $539,900 для всех остальных налогоплательщиков.

$118,100 – ($1,200,000 – $1,079,800)/4 = $118,100 – $30,050 = $88,050.

При исчислении AMT налогоплательщику в США доступно намного меньше вычетов, чем при исчислении обычного федерального подоходного налога, поэтому на практике AMT касается супругов, подающих совместную декларацию, если их годовой доход свыше $200,000, и $100,000 для всех остальных. В любом случае чтобы понять, должны вы заплатить AMT или федеральный подоходный налог, обращайтесь к специалистам.

[H2] У меня есть недвижимость, которую я сдаю. Должен ли я платить налоги в США и сколько?[/H2]

Доходы граждан и резидентов США от аренды облагаются подоходным налогом по уже знакомым ставкам из прогрессивной шкалы.

Доходы нерезидентов от аренды расположенной в США недвижимости по общему правилу облагаются по ставке 30%, но можно заявить о применении прогрессивной шкалы и вычете из базы расходов, относящихся к недвижимости.

[H2] У меня есть имущество в США. Должен ли я платить налог на имущество и сколько?[/H2]

В США отсутствуют налоги на недвижимость на федеральном уровне, так как они устанавливаются муниципалитетами и сильно могут отличаться между собой. Обычно налог на недвижимое имущество составляет от 0 до 2.5% в год.

Также во многих штатах есть налог на автомобили.

[H2] Я хочу сделать подарок или передать наследство на крупную сумму. Должен ли я или кто-то из моих одаряемых и наследников платить налоги в США и сколько?[/H2]

В США налог на передачу наследства и подарки составляет 40% и в 2022 году начисляется на разницу между суммой наследства и сделанных подарков и пороговым значением $12,060,000. Этот порог действует всю жизнь, но индексируется каждый год. То есть если налогоплательщик делает разные подарки в течение жизни и становится наследодателем, то полученные доходы суммируются. Для пары в браке этот порог в 2 раза больше, т.е. $24,120,000.

Сумма подарков за год, если она не превышает $16,000 на одаряемого ($32,000 для пары в браке), не прибавляется. Прибавляться будет только разница между совокупной стоимостью подарков за год на каждого одаряемого и $16,000. Также даритель должен подать специальную декларацию

Для просмотра ссылки необходимо нажать

Вход или Регистрация

до 15 апреля следующего года.Имущество, передаваемое супругу-гражданину США, освобождается от налога на передачу наследства и подарки.

Многие штаты устанавливают также собственные налоги на передачу наследства и подарки. Некоторые штаты вместо налога на передачу наследства устанавливают налог на наследство, т.е. облагают налогом не наследодателя, а наследника.

Также в США существует федеральный «налог на передачу имущества с пропуском поколения» (generation-skipping transfer tax, GSTT). Пороговые значения и ставка в нем такие же, как для налога на передачу наследства и подарки, но это отдельный налог, пересечения налоговых баз по суммам подарков и наследству с суммами, влекущими применение GSTT, не происходит. В свое время GSTT появился в США тогда, когда стало понятно, что сверхбогатые люди избегают налога на передачу наследства и подарки при помощи хитрых схем с участием трастов.

В США передача имущества в траст или завещание имущества в пользу траста при определенных условиях не облагается налогом на передачу наследства и подарки. Поэтому сверхбогатые люди создавали трасты в пользу детей, трасты в пользу внуков, трасты в пользу правнуков, не платя налоги. После смерти детей траст, созданный в их пользу, мог переходить внукам точно так же без уплаты налогов, тем самым имущество, переданное один раз в траст, могло передаваться из поколения в поколение. GSTT был введен как раз для того, чтобы существенно ограничить использование трастов и ликвидировать избежание налогов при передаче имущества.

Как работает GSTT: предположим, вы создали траст и передали в него имущество на крупную сумму для управления в интересах ребенка и распределения ребенку части доходов от управления при его жизни. После того как ваш ребенок умрет, имущество из траста перейдет внуку. Но так как налога на передачу наследства не возникнет, в дело вмешается GSTT. Тем самым экономически это то же самое, что налог на передачу наследства.

Состав отношений для применения GSTT:

- Между лицами, связанными родством, браком или усыновлением (потенциальным дарителем/наследодателем и потенциальным одаряемым/наследником), 2 и более поколений (например, дед и внук); или

- Между не связанными лицами разница в возрасте более 37.5 лет.

[H2] Я имею процентный доход. Должен ли я платить налоги в США и сколько?[/H2]

Процентный доход граждан США и резидентов облагается по ставкам подоходного налога. Нерезиденты платят фиксированную ставку 30%.

[H2] Я получаю роялти. Должен ли я платить налоги и в США сколько?[/H2]

Доход граждан США и резидентов от роялти облагается по ставкам подоходного налога. Нерезиденты платят фиксированную ставку 30%.

[H2] Я продал имущество. Должен ли я платить налоги в США и сколько?[/H2]

В США доход от продажи имущества может облагаться либо подоходным налогом, либо налогом на прирост капитала (capital gain tax), а зависит это от срока владения имуществом:

- Если срок владения имущества менее 12 месяцев, то доход облагается подоходным налогом по известным ставкам;

- Если срок владения имущества 12 месяцев и более, то доход облагается налогом на прирост капитала.

Нерезиденты платят в США налог на прирост капитала по ставке 30%.

Если продается недвижимость, то можно полностью освободиться от налога на прирост капитала, если выполняются все условия:

- Вы жили в продаваемой недвижимости минимум 2 года из последних 5 лет; и

- Доход от продажи недвижимости не превышает $500,000 для супругов, подающих совместную декларацию, или $250,000 для всех остальных налогоплательщиков.

В США доход от дивидендов может облагаться либо подоходным налогом, либо налогом на прирост капитала, а зависит это от следующего:

- Если дивиденды выплачиваются американской компанией или удовлетворяющей критериям иностранной компанией и при этом вы владели ценной бумагой длительный период, то уплачивается налог на прирост капитала;

- В остальных случаях уплачивается подоходный налог.

Пример: дата, на которую у вас есть право получения дивидендов, 21 июля. Допустим, компания выплатит вам дивиденды 2 сентября. Чтобы претендовать на обложение дивидендов налогом на прирост капитала, вы должны владеть ценной бумагой не менее 61 дня в период с 22 мая по 20 сентября.

В США существует прогрессивная шкала налога на прирост капитала, представленная в таблице.

Нерезиденты платят в США налог на дивиденды по ставке 30%.

[H2] Я участвую в программе мотивации, подразумевающей приобретение акций компании. Должен ли я платить налоги в США и сколько?[/H2]

В США существует огромное количество мотивационных программ, налогообложение которых может существенно отличаться друг от друга. Общие принципы налогообложения такие:

- Почти никогда вы не обязаны платить налоги в момент предоставления вам права участия в мотивационной программе (grant date);

- Если вы участвуете в программе RSU (restricted stock unit) или RSA (restricted stock award), вы можете стать обязаны заплатить подоходный налог или AMT в момент вестинга (vesting date), т.е. еще до приобретения акций. Известной налоговой тактикой в США является перенести обязанность уплаты налогов на дату предоставления права участия в мотивационной программе, т.е. сделать Section 83(b) Election;

- Если вы участвуете в программе RSU, вы можете стать обязаны заплатить налог на социальное обеспечение в размере 6.2% уже в момент вестинга;

- По общему правилу вы станете обязаны заплатить подоходный налог или AMT при приобретении акций (exercise date), но иногда можно перенести обязанность уплаты налогов на дату продажи акций (sale date);

- Если до продажи акций вы владели ими менее 12 месяцев, то при продаже вы должны заплатить подоходный налог или AMT. Если до продажи вы владели акциями 12 месяцев и более, то вы заплатите налог на прирост капитала.

В США огромное количество всевозможных вычетов, которые помогают уменьшить налоги. Не вдаваясь глубоко в детали, приведем основные вычеты и льготы в США:

- Вычет по местным налогам и налогам штатов;

- Вычет медицинских расходов, определенных потерь от несчастных случаев, стихийных бедствий и краж, а также благотворительные взносы с учетом ограничений;

- Вычет на неоплачиваемые работодателем расходы, связанные с работой (расходы на транспорт, расходы на создание офиса дома, расходы на оборудование);

- Вычет расходов, связанных с самозанятостью;

- Расходы по уходу за ребенком;

- Вычеты на процентный доход;

- Налоговый кредит на ребенка;

- Вычет процентов по студенческому кредиту;

- Налоговый кредит на уход за детьми и иждивенцами;

- Перенос убытков.

Нерезиденты обычно не могут претендовать на вычеты, кроме убытков от несчастных случаев и потерь, произошедших на территории США, взносов в благотворительные организации в США, а также подоходного налога штата и муниципалитета.

[H2] Как подавать налоговую декларацию и платить налоги в США?[/H2]

Срок подачи

Для просмотра ссылки необходимо нажать

Вход или Регистрация

(Form-1040 и Form-1040 NR для нерезидентов) и уплаты налогов в США происходит до 15 апреля года, следующего за годом, за который подаете декларацию. Для тех, кто живет и работает за пределами США и Пуэрто-Рико, разрешено автоматическое продление срока подачи документов до 15 июня. Для этого необходимо подать

Для просмотра ссылки необходимо нажать

Вход или Регистрация

не позднее 15 апреля. Эти сроки не распространяются на местные налоги и налоги штатов.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

отдельно в месте вашей деятельности.

Супруги могут подавать совместную декларацию, только если каждый из них является гражданином или резидентом. Если только один из супругов является гражданином или резидентом в течение полного или неполного года, совместную декларацию можно подать, если оба супруга согласны облагаться налогом как резиденты в течение всего года на их совокупный доход по всему миру.

Нерезиденты также не могут подавать декларацию в качестве глав домохозяйств.

Граждане, резиденты и нерезиденты со значительным доходом, не подлежащим удержанию налоговым агентом (например, доход от самозанятости, проценты, дивиденды), должны производить ежеквартальные выплаты расчетного налога, подлежащего уплате 15 апреля, 15 июня, 15 сентября и 15 января после закрытия налогового года. Остальные нерезиденты, не имеющие налогового агента в США, должны произвести три расчетных налоговых платежа (не четыре) в сроки 15 июня, 15 сентября и 15 января, при этом 50% выплачивается при первом платеже.

Подать отчет и уплатить налоги можно на сайте

Для просмотра ссылки необходимо нажать

Вход или Регистрация

).[H2] Слышал что-то про двойное налогообложение, для США применимо и как мне грозит?[/H2]

У США заключены соглашения об избежании двойного налогообложения (СИДН) со множеством стран, в том числе и с Россией. СИДН нужны для того, чтобы в ситуации, когда две страны претендуют на взимание налога, налог нужно было уплачивать только в одной стране или в обеих, но так, чтобы общая налоговая нагрузка не превышала общую налоговую нагрузку при уплате всех налогов в стране с наибольшими ставками.

Если вы сомневаетесь, в какой стране уплачивать налог или можно ли будет зачесть налоги, уплаченные в одной из стран, в качестве расходов в другой стране, изучите положения соответствующего СИДН или обратитесь к налоговому консультанту.

[H2] Слышал что-то про договоры о социальном обеспечении (ДСО), для США применимо и как мне поможет?[/H2]

Обычно СИДН не регулируют социальные выплаты в пользу граждан (в таком случае они могут облагаться налогами в обеих странах) и обязанности по уплате разного рода социальных взносов (в таком случае может возникнуть риск уплаты в обеих странах). ДСО нужны для того, чтобы социальные выплаты облагались налогом и социальные взносы уплачивались только в одной стране. Если вы сомневаетесь, в какой стране уплачивать налог или в бюджет какой страны делать социальные взносы, изучите положения соответствующего ДСО или обратитесь к специалисту по социальному обеспечению.

У США нет ДСО с Россией.

Для просмотра ссылки необходимо нажать

Вход или Регистрация